A 2007-ben kirobbant nemzetközi pénzügyi és gazdasági válságból 2010-ben „nőtt ki” az euróválság, és az utóbbi legaggasztóbb szakasza akkor kezdődött, amikor 2012 elején az Európai Központi Bank (EKB) erőteljes pénztömeg-növelő intézkedései nem tudták megakadályozni a válság által erősen megviselt, többnyire déli eurózóna-tagállamok (főleg Portugália, Spanyolország, Olaszország) államkötvény-hozamainak (kamatlábainak) emelkedését. Ilyen folyamat akkor indul el, ha a kötvények tulajdonosai, vásárlói aggódnak amiatt, hogy romlónak látják az érintett állam fizetőképességét. Könnyen belátható, hogy az ilyen folyamat, ha egyszer elindul, önmagát erősíti – hibás körré válik. A hozamok emelkedésével az újonnan kibocsátott kötvényekhez a korábbiaknál magasabb adósságszolgálati kötelezettségek kapcsolódnak, ami tovább fokozza az említett aggályokat. Így a hozamok tovább emelkednek, és végső soron a félt fizetésképtelenség valósággá válhat. A kérdéses eurózóna-tagállamok esetében bármelyikük ilyen csődje súlyosbította volna a többiek csődveszélyét is.

A fenyegetést alapvetően az EKB hárította el. Mario Draghinak, aki akkor az EKB elnöke volt, híres 2012. július 26-i beszéde szerint:

„(m)andátumunk keretei között az EKB kész megtenni mindent, ami szükséges ahhoz, hogy megőrizzük az eurót. És higgyenek nekem, amit teszünk, elegendő lesz a cél eléréséhez.”

Ezután az EKB kidolgozta és meghirdette a „Közvetlen Monetáris Tranzakciók” (Outright Monetary Transactions, OMT) programját, amelynek lényege az, hogy az EKB kész a másodlagos piacokon korlátlan mennyiségben fölvásárolni az eurózóna azon tagországainak államkötvényeit, amelyek költségvetési, államadósság-kezelési problémáikkal segítségért az az Európai Stabilitási Mechanizmushoz (ESM) fordultak, és azzal megállapodtak egy teljes makrogazdasági kiigazítási programról vagy egy eelővigyázatossági programról. Az eurózóna tagállamai által létrehozott ESM az ilyen programok alapján hosszú lejáratú, alacsony kamatozású hiteleket nyújt a kérdéses problémákba ütköző kormányzatok megsegítésére. Kötvénypiaci résztvevők kételkedhettek a programok hatásosságában. Az OMT az ilyen kételyekből fakadó hozamemelkedések elhárítására szolgált.

És sikeres volt, megállította az érintett országok kötvényhozamainak emelkedését, mégpedig csupán az alkalmazásának lehetőségével., ha úgy tetszik, a „fenyegetésével”. Anélkül, hogy akár egyetlen tényleges tranzakció végrehajtásra került volna.

Most, egy évtizeddel később, ismét fölvetődnek a hozam- (kamatláb-) emelkedésekkel kapcsolatos aggodalmak. A világon – elsősorban a nyugati országokban – általában tavaly tavasztól (bár például nálunk már a gazdaságpolitika 2017-es expanziós fordulatától) gyorsuló tempóra váltott a szinte már elfelejtett infláció, és idén tavasztól ezt a gyorsulást már Oroszország Ukrajna ellen indított háborúja is táplálja. Megfékezése megköveteli a központi banki politikák szigorítását, ami jórészt a kamatlábak emelését jelenti. Az első ilyen emelések mindenütt megtörténtek (néhány központi bank – köztük a miénk – már a sokadiknál tart).

A (GDP hányadában) magas adósságállományú államok számára a hozamemelkedés érthető módon súlyos terhet jelent. Nehézségeiket a várhatóan legalábbis erősen lassuló gazdasági növekedés költségvetési egyensúlyt rontó hatása is fokozza. Így könnyen belekerülhetnek a romló hitelképesség – kötvényhozam-emelkedés fönt bemutatott csapdájába.

A veszély elhárítása érdekében teremtette meg az EKB a Tranzakcióvédelmi Eszközt (Transaction Protection Instrument – TPI).

Az erről (az EKB által 11 év óta először végrehajtott alapkamat-emelés másnapján, július 22-én) kiadott közlemény emlékeztet arra, hogy a föntebb tárgyalt OMT az eurórendszer részeként ma is létezik.

Emellett a TPI-vel is ugyanúgy másodlagos piaci államkötvény-vásárlásokra vállalkozik az EKB, mint az OMT-vel, de a két program között jelentős különbség van. A különbség lényege az, hogy a TPI kedvezményezettjei nem lesznek, nem is lehetnek olyan válsághelyzetbe került országok, amilyeneket az OMT (és az alapjául szolgáló ESM-program) vett – és vehet a jövőben is – célba. Az euróválság idején az ESM (illetve részben annak ideiglenes előd-intézménye, az EFSF – Európai Pénzügyi Stabilitási Eszköz) három, súlyos adósságválságba került országot támogatott meg: Görögországot, Portugáliát és Írországot. Ezek akkor nem feleltek (volna) meg a TPI most meghirdetett föltételeinek. Utóbbiak ugyanis kizárják az olyan országokat,

- amelyek ellen túlzottdeficit-eljárás folyik, ha nem hajtanak végre megfelelő akciókat az eljárás folyamán az EU Tanácsa által javasolt kiigazítások megvalósítására;

- amelyek súlyos makrogazdasági egyensúlyi problémákkal küszködnek vagy nem tesznek eleget az EU Tanácsa által az EU működéséről szóló szerződés 121(4) pontja alapján tett korrekciós javaslatoknak;

- amelyek adóssága nem fönntartható (figyelembe véve az IMF vonatkozó elemzését is).

Alapvető fontosságú különbség az OMT-hez képest az, hogy a TPI alkalmazását illető döntés felelőssége nincs „áthárítva” az ESM-re (abban az értelemben, hogy az érintett országnak jóváhagyott programja legyen az ESM-mel). A TPI-t az EKB ott alkalmazza, ahol maga (a Kormányzó Tanácsa) a fölsorolt három föltételt teljesítettnek – és persze az alkalmazást a hozamemelkedés veszélye alapján szükségesnek – tartja. Ezzel van összhangban az a szabály, hogy legföljebb három éves hátra lévő lejáratú, azaz a veszteség viszonylag jól kiszámítható, korlátozott kockázatával járó értékpapírokat vásárolhat (az OMT-nél nincs ilyen korlátozás). (Az EKB fiskális kockázatvállalásait rendszeresen bíráló, főleg német szerzők reakcióit így is könnyű kiszámítanunk, és a német alkotmánybíróság is fölfigyelhet a dologra.)

Az OMT és a TPI célja egyaránt a veszélyeztetett hitelképességű eurózóna-tagállamok hitelképességének fönntartása, javítása (amely – hangsúlyozza az EKB közleménye – a monetáris politika egységességét, zavaroktól mentes megvalósítását szolgálja). A hitelképesség javítását szolgálja az is, hogy az EKB lemond a „preferált hitelezői státuszról”, amely általában megilleti a nagy nemzetközi bankokat (IMF, Világbank, Európai Újjáépítési és Fejlesztési Bank, stb.), és amely követeléseik teljesítésében előnyt ad nekik a többi hitelezővel szemben. Más szóval, az EKB elfogadja a „pari passu” elvet: követelései egyenrangúak a többi olyan hitelezőével, akik maguk is elfogadják ezt.

Mi várható az új eszköztől?

Természetesen, a szakértői reagálás sokféle. Például Nagy Márton miniszter szerint (https://magyarnemzet.hu/velemeny/2022/07/a-tet-az-euroovezet-megmentese) az EKB közleménye arra mutat, hogy az eurózóna a szétesés küszöbén áll, és az új eszköz alapvetően az olasz adósságválság megelőzésére irányul. Óvatosabb a Bloomberg (https://www.bloomberg.com/news/articles/2022-07-21/here-s-a-closer-look-at-the-ecb-s-new-anti-fragmentation-tool#xj4y7vzkg), amely szerint az eszköz a technokrata kormányát leváltó Olaszországon nem fog segíteni, mert azt az EKB nem fogja alkalmazni kifejezetten politikai – az új kormány esetleges populista politikájától való félelmeken alapuló – kockázatok kezelésére. (Gondoljunk bele: ha mégis megtenné, milyen további hasonlóan képtelen „segélyakciókba” kényszerülhetne bele.) Azonban – mutat rá a Bloomberg – megakadályozható az eszközzel az, hogy az olasz hozamemelkedés átterjedjen más többé-kevésbé magas adósságállományú tagállamok adósságára.

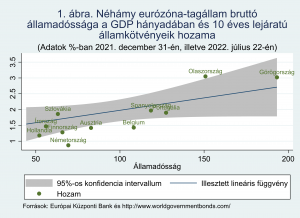

Az olasz államadósság a GDP 151 százaléka. Ez a hányad természetesen fölfelé hajtja a (hitelezők által elvárt) hozamot, de ez a függés (általában is, az olasz esetben is) viszonylag gyönge, lásd az 1. ábrát, a benne lévő becslőfüggvény csekély meredekségét és 95%-os szignifikanciája legyezőábrájának szélességét. A függés gyöngeségét az olasz estben jórészt az magyarázza, hogy a kötvényvásárlók magas hozamelvárásai részben a kormányválsággal kapcsolatos politikai bizonytalanságból fakadnak. Hiszen Belgium államadóssága is meglehetően magas (a GDP 108 százaléka), mégis sokkal olcsóbban jut hitelhez. Az ír államadósság alacsony, 56%; ehhez képest egy kicsit „vastagon” kell fizetni érte – a piac felejti, de csak lassan felejti az ország euróválságban játszott szerepét; ugyanezért a portugál és a spanyol hozam-adat is viszonylag magas, miközben a két ország államadóssága csak kevéssel nagyobb mint (a hitelezőknek már régóta kevés izgalmat okozó) Belgiumé.

Az EKB alapkamat-emelése folytatódni fog. Nem tudjuk, milyen fokozatossággal, meddig hatol. Remélhető azonban, hogy a TPI (és esetleg az ESM meg a hozzá kapcsolható OMT) segítségével az eurózóna sértetlenül túléli a következő éveket. A belőle esetleg kilépő–kieső országok tulajdonképpeni reménye az új önálló valutájuk leértékelődésén alapuló versenyképesség-javulás lehetne. Azonban a most eleve gyors inflációjuk itt különös gondot okozhatna: az ilyen inflációtt az általában szokásosnál rövidebb késleltetésekkel gyorsíthatná tovább az áhított leértékelődés, amivel a kilépés–kiesés várt haszna legalábbis jelentős részben elillanna.

Ilyen körülmények között kifizetődő lehet az a politikai elszántság, amely Olaszországban – de valójában több más eurózóna-tagállamban is – szükségesnek látszik a monetáris unió és vele az európai integráció megőrzéséhez.